Memang, rencana the Fed menaikkan suku bunga acuan memicu kekhawatiran akan terjadi arus modal keluar dari Indonesia secara masif. Sudah barang tentu, bila hal ini terjadi, rupiah akan tertekan karena akan memicu permintaan dolar yang tinggi di dalam negeri (untuk di bawa keluar negeri). Belum lagi ada efek ikut-ikutan dari para pelaku ekonomi dalam negeri, yang latah memborong dolar walaupun sebenarnya sebagian besar dari mereka tidak membutuhkan dolar untuk transaksi usahanya.

Akan tetapi, apakah hal itu satu-satunya penyebab?

Rencana the Fed menaikkan suku bunga terjadi hanya baru-baru saja, sedangkan pelemahan rupiah sudah terjadi dalam jangka waktu yang relatif cukup lama.

Gambar 1. Perbandingan Pergerakan Nilai Tukar Beberapa Negara. (Sumber: Bloomberg/Diolah)

Gambar 1. Perbandingan Pergerakan Nilai Tukar Beberapa Negara. (Sumber: Bloomberg/Diolah)Bila dibandingkan dengan mata uang negara-negara tetangga dalam lima tahun terakhir, rupiah mengalami pelemahan yang paling tajam. Bila digunakan tahun 2010 sebagai acuan (nilai tukar terhadap dolar pada tahun tahun 2010 dianggap nilai penuh/100 persen), misalnya, pada bulan Juli lalu nilai rupiah (IDR) dalam dolar hanya sekitar 65% dari nilainya pada tahun 2010 (sekarang lebih buruk lagi). Sedangkan mata uang Filipina (PHP) relatif tidak berubah. Mata uang Thailand (THB) berada di sekita 93% dari nilainya di tahun 2010, sedangkan Ringgit Malaysia (MYR) berada di sekitar 85% (gambar 1).

Bila dicermati lebih lanjut, dari gambar 1 terlihat bahwa rupiah mulai menunjukkan pergerakan yang berbeda dengan mata uang negara-negara tetangga sejak pertengahan tahun 2012. Data di atas memberi indikasi awal bahwa pelemahan yang terjadi pada rupiah bukan hanya karena pengaruh global saja. Mungkin ada faktor dalam negeri yang membuat rupiah melemah jauh lebih tajam dari mata uang negara-negara tetangga. Mengingat kompleksnya suatu perekonomian, termasuk perekonomian Indonesia, tidak terlalu mudah untuk menentukan dengan pasti faktor domestik apa yang menyebabkan hal tersebut terjadi.

Salah satu faktor yang mungkin menjadi penyebab pelemahan rupiah adalah karena kekhawatiran yang berlebihan terhadap mulai terjadinya defisit Transaksi Berjalan (current account) sejak tahun 2012. Transaksi Berjalan mengalami defisit berarti total impor barang dan jasa lebih besar dari total ekspor barang dan jasa.

Keberhasilan pembangunan ekonomi telah memicu kenaikan investasi dan masuknya arus modal asing (investasi langsung/FDI maupun investasi portofolio). Keadaan ini, ditambah dengan kuatnya permintaan dalam negeri karena pertumbuhan ekonomi yang kuat, telah meningkatkan impor barang dan jasa secara signifikan. Sebenarnya, defisit Transaksi Berjalan yang dipicu oleh arus modal masuk ke suatu negara bukanlah hal yang terlalu mengkhawatirkan. Sebaliknya, ini adalah indikasi bahwa kepercayaan terhadap perekonomian dan stabilitas negara tersebut amat tinggi.

Namun, sebagian kalangan di dalam negeri memandang defisit Transaksi Berjalan adalah tanda-tanda pertumbuhan ekonomi Indonesia sudah tidak berkesinambungan. Beberapa kalangan di bank sentral kita berpendapat bahwa defisit transaksi berjalan harus diperbaiki dengan cara, antara lain, memperlambat pertumbuhan ekonomi dan memperlemah nilai tukar rupiah. Ekonomi yang melambat akan mengurangi impor, sedangkan nilai tukar rupiah yang lebih lemah akan menaikkan daya saing produk kita di luar negeri (juga menguranig impor, karena harga barang impor dalam rupiah menjadi lebih mahal). Artinya, langkah-langkah tersebut pada akhirnya akan dapat memperbaiki kondisi defisit Transaksi Berjalan kita.

Dengan pandangan bank sentral yang demikian, tidaklah mengherakan bila rupiah cenderung terus melemah. Bahkan pada periode pertengahan 2012 – April 2013, ketika mata uang negara-negara lain cenderung menguat terhadap dolar, rupiah justru terus melemah (gambar 1). Namun, semangat memperlemah nilai tukar ini tampak agak berlebihan. Hal ini terlihat, antara lain, dari rupiah yang terus melemah bahkan ketika arus modal dari luar sedang deras-derasnya masuk ke Indonesia.

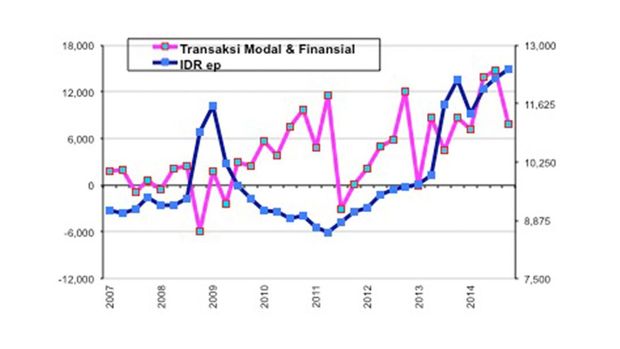

Di masa lalu biasanya rupiah menguat ketika Transaksi Modal dan Finansial mengalami surplus (karena ada banyak suplai dolar di pasar), dan sebaliknya. Namun, sejak triwulan kedua 2013 terjadi perkembangan yang agak ganjil, dimana rupiah terus melemah bahkan ketika kita mengalami surplus transaksi modal dan finansial (gambar 2).

Gambar 2. Rupiah Melemah Pada Saat Modal Masuk ke Indonesia. (Sumber: BI, CEIC)

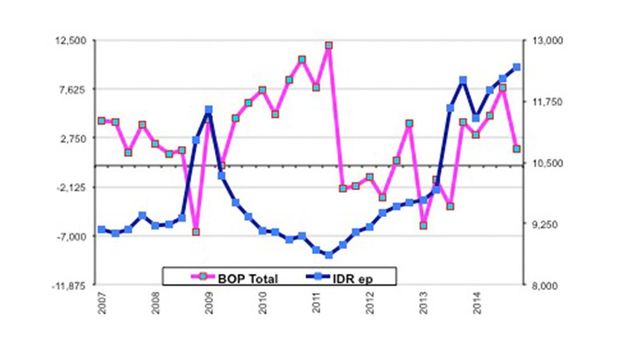

Gambar 2. Rupiah Melemah Pada Saat Modal Masuk ke Indonesia. (Sumber: BI, CEIC)Dalam periode yang sama Neraca Pembayaran kita (Balance of Payments/BOP) juga mengalami surplus (gambar 3). Artinya, secara sederhana, arus modal yang masuk ke Indonesia lebih besar dari defisit Transaksi Berjalan. Dengan kata lain, ada tambahan suplai dolar di dalam negeri dalam jumlah yang cukup besar. Hal ini belangsung terus hingga triwulan pertama 2015, dimana rupiah sempat melemah melewati level Rp13.000 per dolar.

Gambar 3. Rupiah Melemah Pada Saat Neraca Pembayaran Indonesia Surplus. (Sumber: BI, CEIC)

Gambar 3. Rupiah Melemah Pada Saat Neraca Pembayaran Indonesia Surplus. (Sumber: BI, CEIC)Mengapa bisa demikian? Kemana larinya dolar yang masuk ke Indonesia?

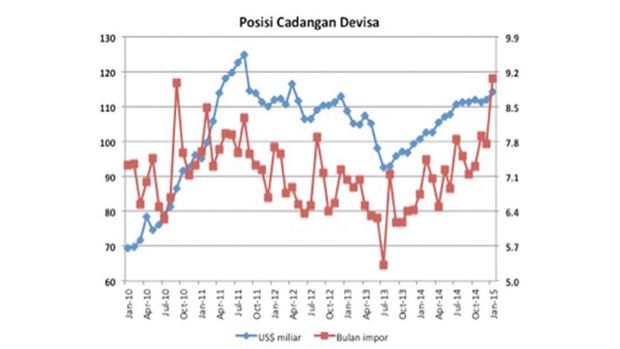

Dalam keadaan normal seharusnya rupiah justru menguat karena suplai dolar yang melimpah di pasar. Namun, tampaknya aliran dolar tidak masuk ke pasar. Dalam periode tersebut tampaknya justru bank sentral kita yang agresif mengumpulkan dolar. Hal ini terlihat dari cadangan devisa yang meningkat terus sejak pertengahan tahun 2013 (gambar 4).

Sebenarnya langkah bank sentral meningkatkan cadangan devisa adalah hal yang wajar, dan memang perlu. Terutama karena pada waktu itu cadangan devisa kita sempat turun ke level yang relatif rendah (mendekati US$90 milyar pada bulan Juli 2013). Akan tetapi, tampaknya bank sentral kita kurang memperhatikan dampak tindakannya terhadap sentimen di pasar valas. Pelemahan rupiah di tengah derasnya arus modal masuk tentu saja memicu kebingungan di pasar. Akibatnya, timbul spekulasi di pasar bahwa rupiah memang sedang sengaja diperlemah. Seharusnya bank sentral melakukan pembelian dolar dengan tetap memperhatikan suplai dolar di pasar (tidak crowding out pasar), guna mencegah timbulnya spekulasi yang tidak benar.

Gambar 4. Bank Indonesia Terlalu Agresif Mengumpulkan Dolar. (Sumber: BI, BPS)

Gambar 4. Bank Indonesia Terlalu Agresif Mengumpulkan Dolar. (Sumber: BI, BPS)Sialnya, ketika sentimen negatif sudah terbentuk, sulit membalikkan sentimen pasar tersebut. Ketika pemerintah dan bank sentral kita sadar bahwa rupiah sudah terlalu lemah dari seharusnya, tidak mudah untuk membalikkan trend dan memperkuat nilai tukar dalam waktu singkat. Apalagi pada saat ini kondisi global pun kurang memberikan ruang untuk terjadinya penguatan rupiah yang signifikan.

Uraian di atas menunjukkan bahwa pelemahan rupiah bukan semata-mata karena perkembangan perekonomian global. Ada sedikit kesalahan mengelola ekspektasi di dalam negeri. Ke depan, Indonesia harus memperbaiki cara mengelola pembentukan ekspektasi arah nilai tukar. Kalau tidak, rupiah akan terus melemah walaupun ada banyak dolar masuk ke dalam negeri.

Mengingat sebenarnya saat ini rupiah sudah terlalu lemah dibanding dengan nilai fundamentalnya (sedikit di bawah Rp12.000 per dolar), sebenarnya ruang bagi penguatan rupiah masih terbuka. Untuk itu biasanya diperlukan pemicu dari sisi global maupun dari sisi domestik (misalnya berita ekonomi yang baik di luar negeri ataupun pertumbuhan ekonomi Indonesia yang membaik). Bila hal ini terjadi, didukung oleh pengelolaan ekspektasi nilai tukar yang lebih baik, masih ada peluang rupiah untuk bergerak ke level yang lebih sesuai dengan nilai fundamentalnya.

No comments:

Post a Comment